CCCを見直すタイミング

こんにちは、ビジネスアナリストの社内です。

先月は「CCCを見直しましょう。」を投稿いたしました。

こちらの投稿では、さらに深堀りをして、どのようなときにCCCを見直せばよいのか、具体例を一つご紹介します。

おさらい

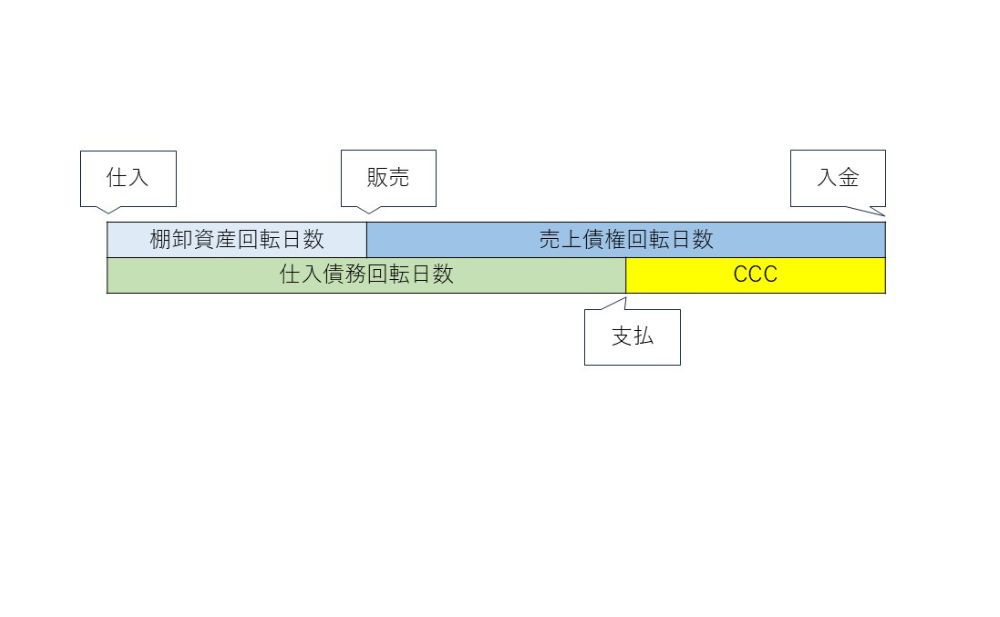

- CCC(キャッシュコンバージョンサイクル)

企業が商品や原材料の仕入れに対して投入した現金を、実際の現金収入によって回収するまでの期間を示す財務指標です。

CCCが短い(手元に現金を回収するまでの期間が短い)方が財務的な安全性は高いと言えます。

注意点は、帳簿上の売上が計上された日、買掛金が発生した日ではなく、実際に売上が入金された、費用を支払った日を計算することです。

- 計算式

CCC=棚卸資産回転日数+売上債権回転日数―仕入債務回転日数

棚卸資産回転日数=棚卸資産÷売上高×365日

材料や製品を仕入れて販売するまでの、在庫として保管される日数のこと。

売上債権回転日数=売上債権÷売上高×365日

製品を販売してから入金されるまでの日数のこと。

仕入債務回転日数=仕入債務÷仕入債務支払い高×365日

材料を仕入れてから費用を支払うまでの日数のこと。

計算式は難しいので、まずは定義だけを覚えましょう。

具体例

【事業の取引規模が大きくなる場合】

例としてA建設会社のお話をします。

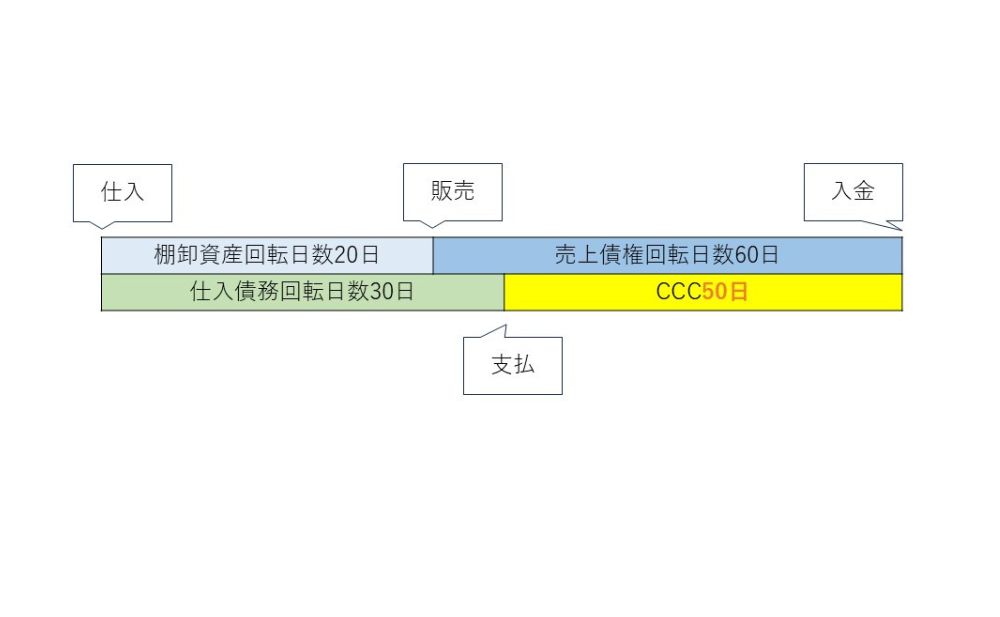

A建設会社はこれまで売上高1,000万円程度の中小規模の工事を受注していました。

・工事にかかる(在庫状態である)日数20日 =棚卸資産回転日数

・工事金が入金されるまでの日数60日 =売上債権回転日数

・仕入から業者へ支払完了の期間が30日 =仕入債務回転日数

この場合のCCC=20日+60日―30日=50日

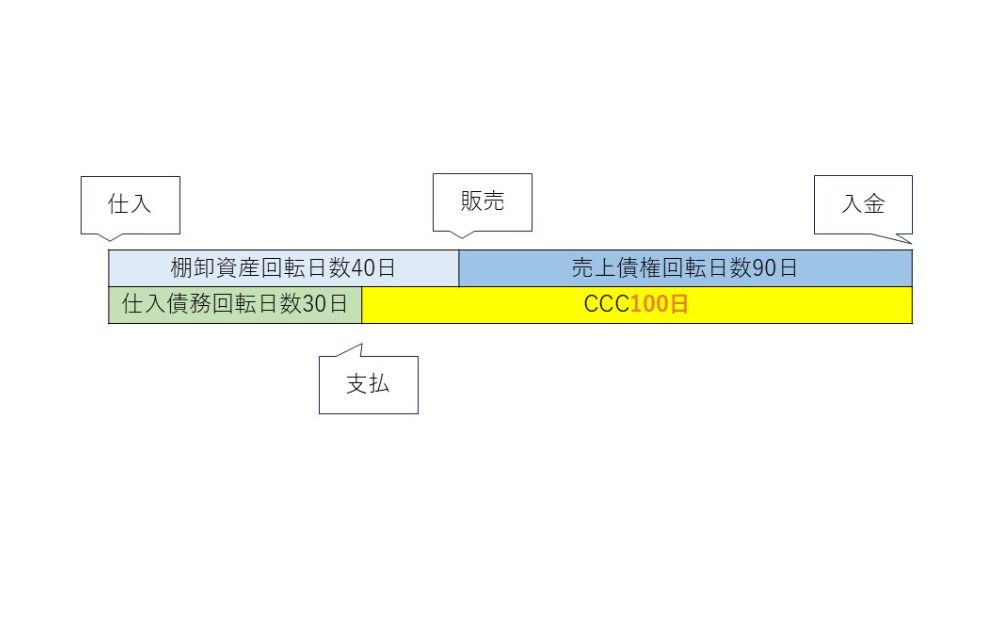

ところが、最近新しい依頼業者と知り合う機会があり、これまでより規模の大きい案件を受注することが決まりました。

売上高は3,000万円程度で、A建設会社は売上が上がると喜んでいました。

しかし、CCCを見ると…

・工事にかかる(在庫状態である)日数40日 =棚卸資産回転日数

・工事金が入金されるまでの日数は90日 =売上債権回転日数

・仕入から業者へ支払完了の日数30日 =仕入債務回転日数

CCC=40日+90日―30日=100日

工事規模が大きくなった分仕入高も大きくなり、工事にかかる日数も長くなります。

その一方で、仕入先には従来と変わらず30日後には費用を支払わなければなりません。

業界にもよりますが、取引規模が大きくなるとき、CCCは長期化する場合があります。

この場合の運転資金を借入で賄うこともできますが、借入には元本返済と利息が伴い、資金繰りがますます悪化する可能性があります。

最初から借入に頼るのではなく、まずは、

- 売掛金の入金サイトの短縮

- 前払金を納めてもらう

- 買掛金の支払サイトの延長

を取引先と交渉し改善を試みましょう。

ビジネスアナリスト 社内 愛里