金融機関に依頼すべきは追加融資?借換?それともリスケ?

こんにちは、中小企業診断士の谷です。

最大5年の据置期間が用意された新型コロナの緊急融資の元本返済の開始が本格化している今、その元本返済に耐えられず、資金繰りが圧迫している企業が徐々に増えております。

弊社にも、他の理由を含め、「最近資金繰りに困っている」、「今月の資金繰りが厳しい」、「来月資金ショートしそう」など、非常に状況が厳しい企業のご相談が寄せられます。

今回は、据置期間の終了への対策として「借り換え」「新規融資」「リスケ」など複数の金融支援についてご説明します。

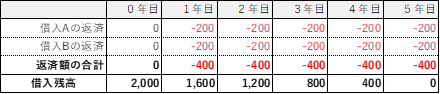

具体例として以下のようなケースの企業を考えます。

・借入A(借入残高1,000万、毎年の元本返済200万、返済期間5年、※据置期間終了)

・借入B(借入残高1,000万、毎年の元本返済200万、返済期間5年、※据置期間終了)

通常に返済が開始すると、5年で借入による手持ち資金がなくなります。

【①借り換え】

既存の借入A,Bを、新たな借入Cに集約するパターンです。返済期間を10年に延ばしたことで、毎月の返済額を抑え、手持ちの現金の流出を抑制します。

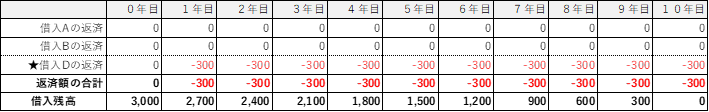

【②増額借り換え】

先ほどの単純な借り換えと同時に、増額融資を受けたパターンです。

では、「①同額借り換え」「②増額借り換え」どちらを選ぶべきでしょうか?

1つの判断軸として、手持ち資金(借入残高)の減り具合に着目します。

「②増額借り換え」の方が、残高の減り具合が鈍いため、手持ちの資金量が多く、資金繰り対策としては有利であるといえます。

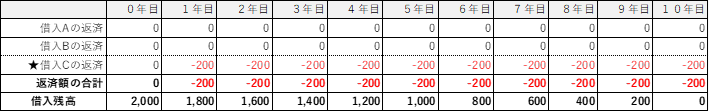

【③追加融資】

借入A、Bは、予定通り、そのまま元本返済を行いながら、新規融資を受けたパターンです。毎年のキャッシュアウトは大きくなりますが、手持ち現金が増えるため、資金繰りが改善しているといえます。

では、「②増額借り換え」と「③追加融資」では、どちらを選ぶべきでしょうか?

こちらも同様に、手持ち資金の減り具合に着目すると、「②増額借り換え」の方が、手持ちの資金量が多く、資金繰り対策としては有利です。

(※借入額が増加すると支払利息も増加するため、上記の順序が必ずしも最適とは限りません。)

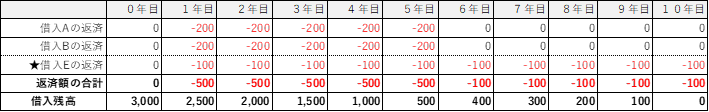

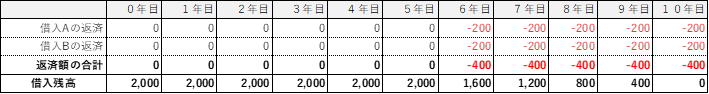

【④リスケジュール】

最後に、元本返済猶予によって、5年後から返済を開始するパターンです。

注意が必要なのはリスケです。

上記の理屈でいくと、手持ち現金を多く持てるリスケも有利に見えますが、リスケをすると新規融資を受けることが極めて難しくなります。(ほとんど不可です。)

目先の元本返済を止められるからといって安易にリスケに走るのは得策ではありません。

したがって、まずは銀行には融資を相談し、それが難しい場合にリスケを依頼するのが基本戦略になります。

ただし、元本返済により手元の現金が流出し、事業継続を余儀なくされている緊急事態の場合や、追加融資が受けられない場合は、早急にリスケ対応が必要なケースもあります。(※リスケをする際は、取引している全金融機関に対し、経営改善計画書を作成・提出し、全員の合意が必要となります。)

今回はとても簡単な事例でご紹介しましたが、実際は複数の金融機関と取引があり、借入の口数、残高、協会保証の有無、担保の有無などの既存の借入状況、資金繰り状況、金融機関との関係など様々な要素を考慮し、最適な銀行交渉の方法をご提案いたします。

そして、企業が緊急事態の場合は経営改善計画書を作成し、合意形成までご支援いたします。

中小企業診断士 谷 七音