キャッシュフロー計算書を読み解く

こんにちは、中小企業診断士の杉本です。

今回はキャッシュフロー計算書についてお話します。

企業の決算書には、財務三表と呼ばれる特に重要な書類があり、そのうちの1つがキャッシュフロー計算書です。

毎年申告した決算書類の中に綴られているのを見たことがある方も多いかと思います。

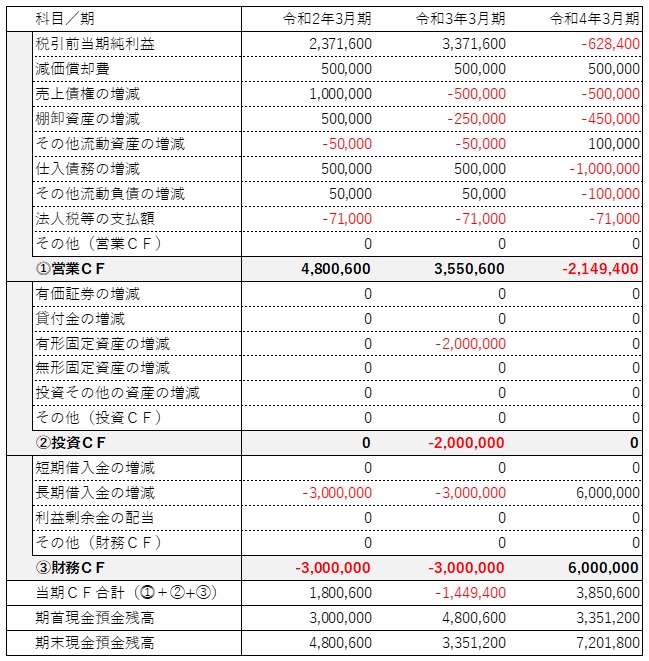

キャッシュフロー計算書は、企業の現預金の増減を⓵営業活動、②投資活動、③財務活動の3つの活動に分けて示します。

①営業活動によるキャッシュフロー

営業活動キャッシュフローは、仕入や売上、販売活動、一般管理などの企業の本業の活動による資金の増減を表します。

②投資活動によるキャッシュフロー

投資活動キャッシュフローは、企業の設備投資や有価証券の売買などの、将来の利益のための投資活動による資金の増減を表したものです。設備投資を行えばマイナス、資産を売却すればプラスとなります。

③財務活動によるキャッシュフロー

財務活動キャッシュフローは、金融機関からの借入や返済などの資金の調達・返済に関する資金の増減を表します。借入を行えばプラス、返済を行えばマイナスとなり、最終的にマイナスであれば、調達より返済が多かったことを示しています。

キャッシュフロー計算書の仕組みについての説明は省略しますが、着目すべき点をいくつかご紹介します。

1:営業活動によるキャッシュフローがプラスであるか

前述しましたが、営業キャッシュフローは本業での資金の増減です。営業キャッシュフローがマイナスであれば本業で資金が減っていることになります。支払や入金サイトの関係で一時的にマイナスになる場合もあるので、マイナスの理由の説明ができるのであれば単年のマイナスはある程度問題ないかと思われます。しかし、2期3期と続くようでは本業で利益が出ておらず資金も稼げていない状態であるため大変危険であり、この場合は金融機関からの借入で資金を充当していることが多いです。上の例では、令和4年3月期の営業キャッシュフローの赤字を借入で補っています。

2:投資活動によるキャッシュフローのマイナス額をどの活動が賄っているか

資産を購入すると資金が流出するため、基本的には投資キャッシュフローはマイナスとなりますが、その際のマイナスをどの活動が賄っているか注意が必要です。営業活動のプラスの範囲内や過去の利益によるものであれば問題ないですが、財務キャッシュフローのプラス(金融機関からの借入)で賄っている場合は、翌期以降はその借入の返済に耐えうる営業キャッシュフローを生み出さねばなりません。上の例では、令和3年3月期に2,000千円の投資を行ったにもかかわらず、令和4年3月期では営業キャッシュフローがマイナスとなってしまっており、投資による利益を生み出せていない状態です。

3:フリーキャッシュフロー(営業+投資活動によるキャッシュフロー)

上記を踏まえると、フリーキャッシュフロー(営業+投資キャッシュフロー)がプラスであるかが重要となります。フリーキャッシュフローがプラスであれば、少しずつでも借入金を減らして行くことができます。逆にフリーキャッシュフローのマイナスが続けば、借入を増やさなければ資金が底を尽き、いずれは倒産してしまいます。 決算書類のうち損益計算書にばかり目が行きがちですが、キャッシュフロー計算書を読み解くことで自社の資金がどの活動で増減しているのかを把握することができます。直近3期程度のキャッシュフロー計算書を比較し、自社の傾向を掴み、将来の資金難や倒産といった最悪のケースを回避しましょう。

中小企業診断士 杉本貴弘